全球半导体周期见顶了?

全球半导体周期见顶了?

追踪美国半导体行业的ETF SOXX自7月初触顶以来,下跌了22%;

光刻机制造商阿斯麦(ASML)股价重挫32%;

英伟达自从财报发布后也下跌了15%,上周,英伟达一家公司就蒸发了4000多亿美元。

CEO黄仁勋也在不断减持。

过去三个月内,他抛售了530万股,套现6.33亿美元,原本计划一年内卖出600万股,结果不到半年就快卖完了。

种种迹象来看,半导体真的要见顶了吗?

有华尔街大投行确实是这么认为的。

大摩在最近的报告中就高调唱空全球半导体,他们的逻辑是:

1:半导体行业通常不是高速增长就是负增长,很少有温和的增长。

行业大约每两年会达到供需平衡,但这种平衡期不会持续太久。

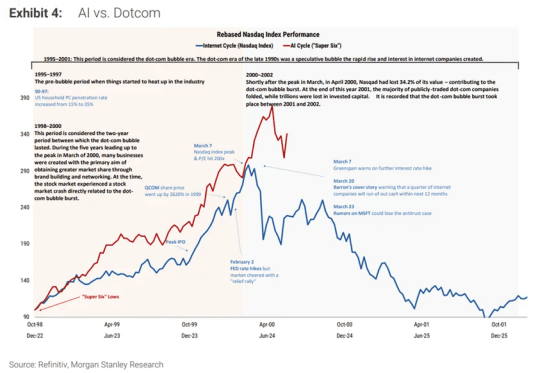

2:市场会在新技术产生财务回报之前就提前预见它们的影响。

以互联网泡沫为例,如果市场发现人工智能的潜在收益低于预期,当前的估值溢价可能会迅速缩水。

3:随着时间推移,半导体行业的价值将更多地转移到应用层(下游市场)。

虽然目前人工智能计算芯片供不应求,但这种情况不会一直持续——最终供给会赶上需求,当前的增长率也将难以维持。

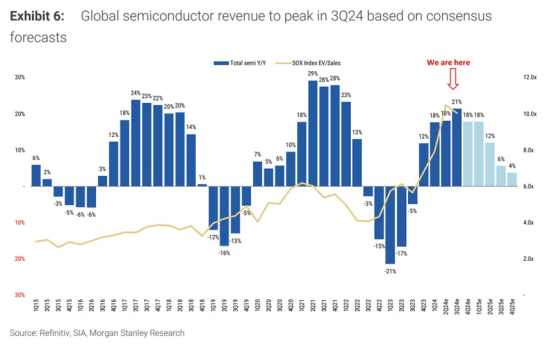

大摩的结论是:半导体行业的周期峰值即将到来,预计2024年三季度收入将达到顶峰,也就是现在。

不仅大摩如此看,杰富瑞也认为,全球半导体周期即将见顶,

不过他给出的时间点比大摩要晚,认为上行周期会持续到2025年中期。

逻辑是:

1. 上行周期通常持续两年左右,而上一个周期始于2023年4月。

2. 英伟达和云端AI领域仅占全球半导体收入的10%-15%,影响并不如想象中那么大。

3. 即将推出的人工智能设备将继续推动需求,例如iPhone 16将帮助智能手机市场保持强劲。

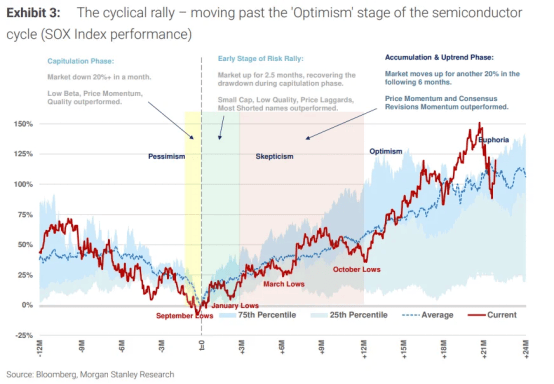

半导体历来是周期性极强的行业,通常一个周期为3-4年。

波动主要来自于供需失衡。

在市场景气时,企业全力扩充产能,但当需求回落时,行业周期会反转下行。

例如疫情期间,居家办公需求推动了电子设备的增长,巨头们在缺芯潮中赚得盆满钵满,随即大幅扩展产能。

然而,随着居家办公需求减弱,库存积压严重,行业的高增长期也随之结束。

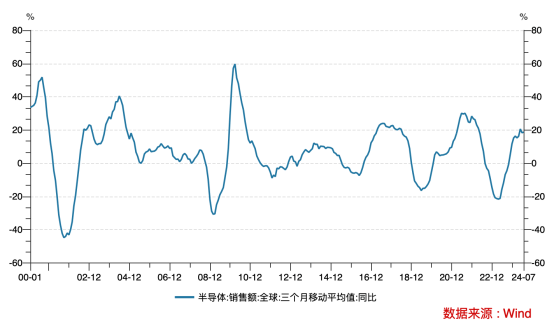

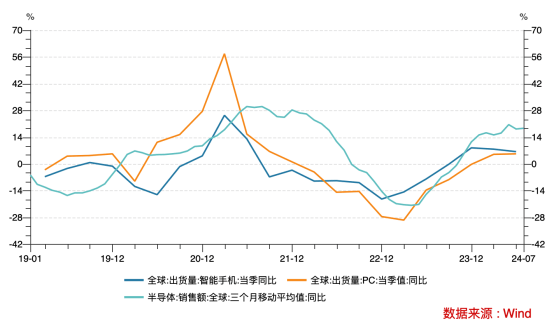

在近两年的下行后,全球半导体销售额增速在2023年4月开始强劲反弹,7月同比增长18.7%,连续第八个月实现两位数增长。

不过本轮的不同之处在于,反弹主要由AI推动,而占终端需求近六成的PC和智能手机市场表现并不好。

截至今年二季度,全球智能手机和PC的出货量同比增速分别为6.5%和5%,落后于半导体整体增速。

智能手机增速略有回落,PC市场刚刚摆脱负增长,需求复苏仍不确定。

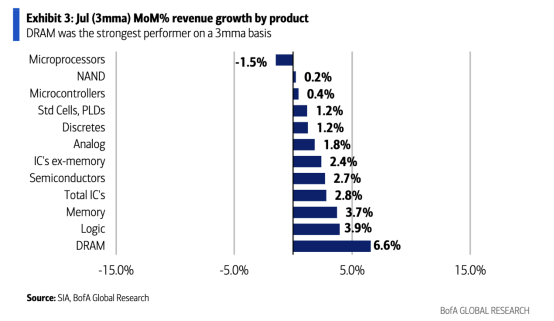

从芯片内部来看,AI崛起的受益者如高端GPU/CPU等逻辑芯片和DRAM/HBM等存储芯片表现优异,7月收入超出季节性,增速领先其他领域。

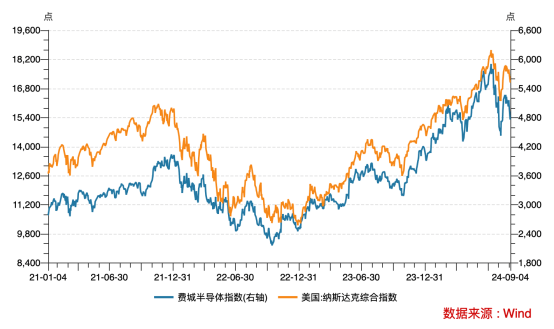

半导体行业内部的分化在市场表现得更加明显。

2022年11月ChatGPT问世成为美股费城半导体指数(SOX)的拐点,此后SOX和纳指携手上涨,领先实际销售额的好转大约一个季度。

可以说,本轮全球半导体周期和AI荣辱与共,比起半导体周期见顶,不如讨论AI技术革命是否已见顶。

那么,现在市场在担心什么呢?

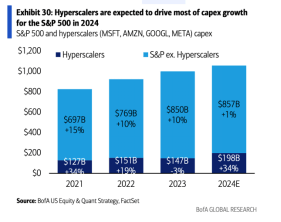

虽然大公司仍在不断增加资本开支以购买芯片堆积算力,但AI高端芯片供不应求的局面早已被预见,现在市场在等待更多变革性惊喜,但迎来的新消息大多不尽人意。

首先是对AI货币化的担忧。

尽管公司正在加大资本支出,但销售增长却远不及预期。

自3月以来,超大规模科技公司2024年的资本支出预期已经增加了180亿美元,但销售预期却只增加了20亿美元。

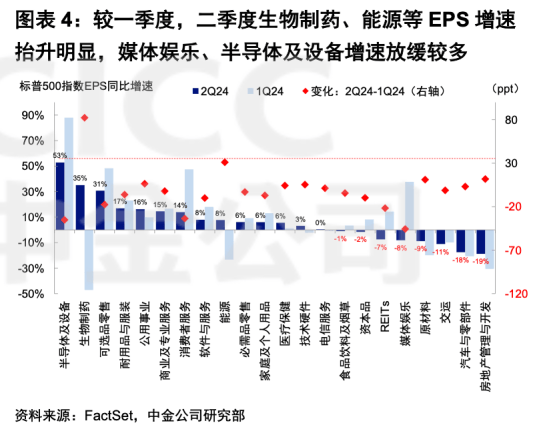

AI对科技股业绩的推动力也开始减弱。

虽然美股二季度整体业绩加速,但成长股集中的纳斯达克指数每股收益(EPS)同比增速从一季度的28%下降到了13%,

半导体及设备行业的盈利增速也没有一季度的88%那么亮眼。

这种情况加重了市场的担忧,投资者开始怀疑,巨额资本投入是否真的能带来相应的收入。

此外,制造和设计层面,芯片、AI的迭代速度也在放缓。

OpenAI的CTO表示,GPT-5要到2025年底甚至2026年初才能推出,这比市场预期晚了差不多两年。

迭代放缓的主要原因是Scaling Laws的效果减弱,过去AI模型的表现与规模、数据量、计算量成正比的规律现在逐渐失效。

换句话说,过去只要巨头们多买芯片堆算力,AI模型的性能就能显著提升,但这种方式现在似乎行不通了。

如果这个趋势继续下去,巨头们对芯片的需求可能也会放缓。

芯片制造的物理极限逐渐显现。

英伟达在二季度财报电话会上提到“修改Blackwell GPU掩模以提高产量”,这被市场解读为某种程度上承认了设计上的缺陷,市场担心原定于第四季度的交付时间很可能会推迟。

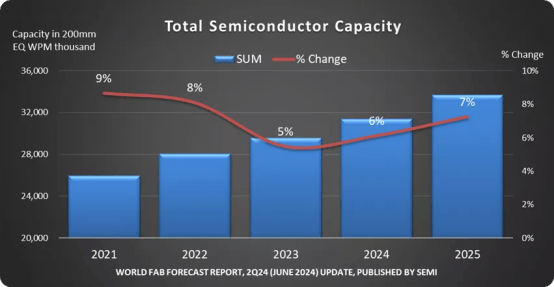

另一边,过往周期的罪魁祸首产能过剩开始浮现。

受益于2022年的《CHIPS和科学法案》以及AI的热潮,全球半导体产能预计在2024年增长6%,2025年增长7%,达到每月3370万片晶圆的历史新高。

高性能芯片的产能增长更为迅猛,5纳米及以下制程的产能预计在2024年增长13%,2025年先进产能则预计增长17%。

坏消息源源不断,市场的高估值能否持续变得更加不确定。

现在费城半导体指数的估值处于历史高位,英伟达的PS倍数26倍,

而竞争对手AMD和英特尔的PS倍数则分别为9倍和1.5倍,连七巨头中估值最高的微软,PS倍数也只有12倍。

我们觉得,从长期来看,AI的进程并没有结束,这可能是一个长达数年的繁荣周期,目前才刚刚开始。

但从短期来看,考虑到此前涨幅较大,这一轮行情歇歇脚也很正常。

随着市场对高估值的耐心逐渐减少,尤其是在美联储将开启降息周期,投资者或许可以考虑将资金分散到其他防御性行业。